Статистика мясного скотоводства 2025: мир, Россия, СНГ

К началу 2025 года статистика мясного скотоводства 2025 показывает общую картину дефицита поголовья КРС и напряжённого рынка говядины. В США маточное поголовье мясных коров опустилось до исторических минимумов, в России и ряде стран СНГ продолжается снижение числа животных, при этом спрос и цены растут. Для фермеров это одновременно и риск, и окно возможностей – особенно для тех, кто работает с мясными породами профессионально.

США: минимальное поголовье за десятилетия

Согласно данным Progressive Cattle, на 1 января 2025 года в США численность мясных коров оценивается примерно в 27,9 млн голов – это самый низкий уровень с начала 1960-х и шестой год подряд снижения. Общий инвентарь КРС и молодняка составляет около 86,7 млн голов, минимум за 70+ лет.

Сжатие поголовья уже отразилось на производстве говядины: в 2024 году США выпустили около 12,1 млн тонн (в убойном весе), что на ~1,1 % меньше год к году. Доля США в мировом производстве — порядка 20 %.

Параллельно крупные переработчики, такие как JBS, прямо говорят, что дефицит скота в США сохранится как минимум до 2026 года, а восстановление поголовья ожидают не раньше 2027-го.

Это значит: дорогое сырьё, высокая конкуренция за каждое животное и устойчиво высокий уровень цен на говядину.

Россия: семь лет снижения поголовья и рост импорта

Россия остаётся крупнейшим держателем КРС в СНГ – около 16,5 млн голов на весну 2025 года, однако динамика отрицательная: минус 4,3 % за год и почти минус 3 % к 2023-му.

По оценке Национального союза производителей говядины, производство говядины в 2023 году составило порядка 1,66 млн тонн, что лишь немного выше уровня 2022 года. Существенного роста в 2024-м также не ожидается.

Параллельно:

- в России уже семь лет подряд сокращается поголовье КРС, прежде всего маточного, и при сохранении тенденции к 2030 году оно может снизиться до района 2,1 млн голов мясного направления;

- потребление говядины оценивается примерно в 13,5–14 кг на человека в год, а общий спрос на говядину в 2024 году вырос примерно на 7 %;

- на фоне внутреннего дефицита импорт говядины в 2024 году увеличился до ~350 тыс. тонн, плюс 35 тыс. тонн к предыдущему году.

Иными словами, у нас одновременно сжимается поголовье и растёт потребление, разрыв закрывается импортом и ростом цен. Для мясного скотоводства это сигнал: ниша далеко не насыщена.

СНГ: разнонаправленные тренды

По данным отраслевой аналитики, общее поголовье КРС в странах СНГ на 1 апреля 2025 года оценивается примерно в 51,7 млн голов (+2,4 % к 2024 году, но немного ниже уровня 2023-го).

Картина по странам:

- Казахстан – около 8,9 млн голов КРС, рост более чем на 20 % к 2024-му; формально лидер по темпам увеличения поголовья в регионе, но часть статистики была пересмотрена после выявления «бумажных» животных.

- Узбекистан – около 14,1 млн голов, умеренный плюс к прошлым годам.

- Россия, Беларусь, Азербайджан, Молдавия – демонстрируют сокращение поголовья.

В итоге регион в целом остаётся крупным игроком по КРС, но становится всё более неоднородным: Центральная Азия наращивает стадо, европейская часть СНГ и Россия – теряют.

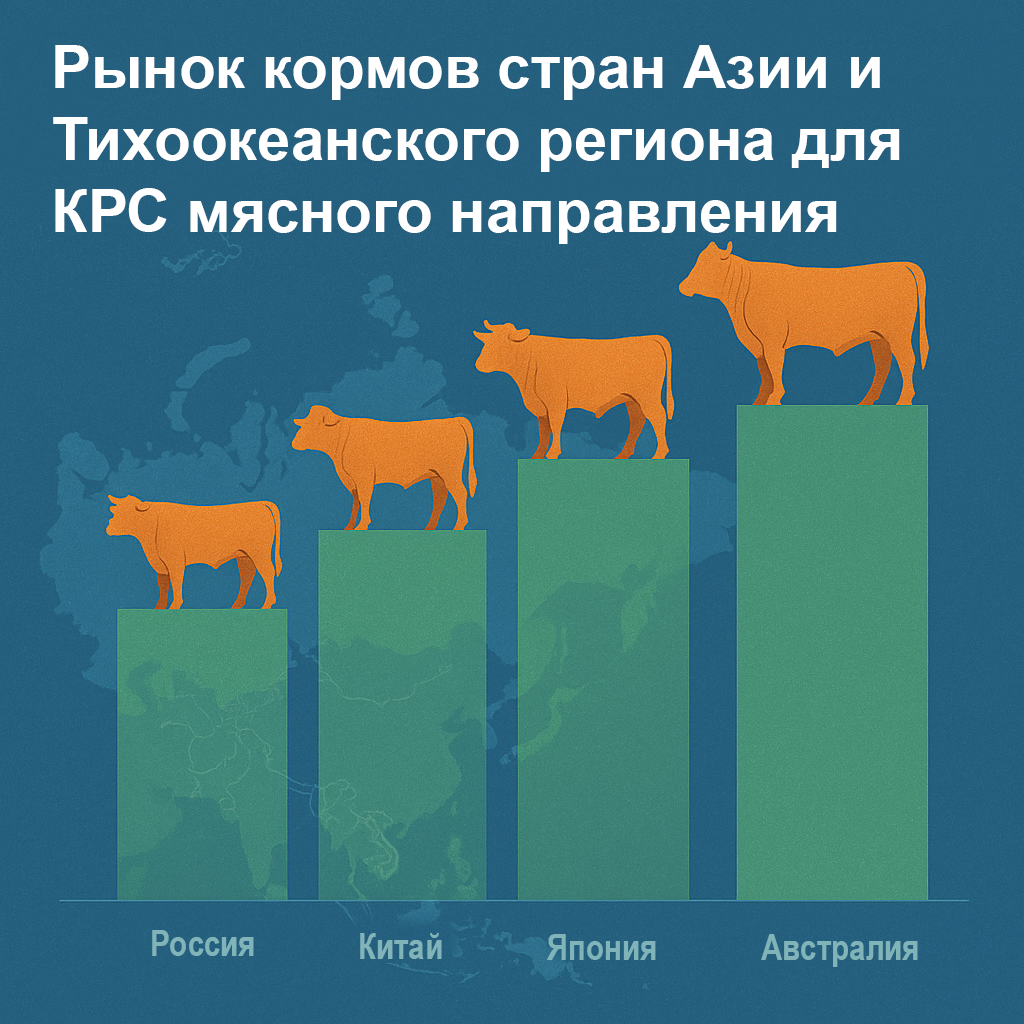

Глобальный контекст: низкое поголовье – высокие цены

На мировом уровне, по оценкам исследователей, общее поголовье специализированного мясного КРС составляет порядка 325 млн голов, а производство говядины – около 68–69 млн тонн в год

На фоне этого:

- США и Бразилия фактически делят первое место по объёму производства (12,1 и 11,9 млн тонн соответственно), но США делают это при меньшем поголовье;

- снижение американского предложения усиливает спрос на импорт и подталкивает цены вверх на глобальном рынке;

- для России это означает конкуренцию за импортируемое сырьё и одновременно – окно возможностей для экспорта нишевой и премиальной говядины.

Что всё это значит для российских мясных скотоводов

- Дефицит маточного поголовья – не только российская, но и мировая проблема. США и Россия одновременно заходят в фазу сжатия стада. Это поддерживает цены на говядину и делает проекты по мясному КРС более привлекательными при условии нормальной эффективности.

- Внутренний рынок РФ недозаполнен. Потребление говядины около 13,5–14 кг на человека – это всё ещё значительно ниже птицы и свинины. При этом спрос растёт быстрее производства, а розничные цены опережают инфляцию.

- СНГ даёт как конкурентов, так и партнёров. Казахстан и Узбекистан наращивают стадо и потенциально могут конкурировать в поставках сырья, но одновременно это и рынок для обмена генетикой, технологиями, совместных проектов.

- Окно возможностей для профессионального мясного скотоводства.

- расширение маточного поголовья специализированных мясных пород;

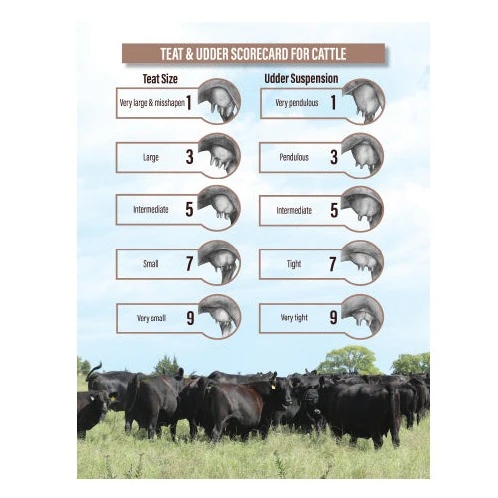

- повышение продуктивности (отъёмный вес, конверсия, выход туши);

- более глубокая переработка и премиальные продукты (стейки, dry age, брендированная фермерская говядина);

- участие в кооперации и отраслевых проектах, вроде «Скотоводы | КРС Клуб».

Итог

Статистика мясного скотоводства 2025 года говорит о простом факте: мир заходит в длинный период ограниченного предложения говядины. США находятся на минимальном уровне маточного поголовья за многие десятилетия, Россия – в затяжном тренде по снижению КРС, а цены и спрос продолжают расти.

Для тех, кто уже в мясном скотоводстве или планирует входить – это редкий момент, когда рынок сам подталкивает к развитию: важен не столько масштаб, сколько точность расчётов, генетика, управление кормами и готовность работать в длинную.

Читайте новости на нашем канале @skotovody в Telegram.